Vorteile der Pauschalbesteuerung in der Schweiz

Ab April dieses Jahres ändert das Vereinigte Königreich die Regeln für den Status des «non-dom resident», um ihn weniger vorteilhaft zu machen. Portugal wird Ende April 2025 ähnliche Änderungen für den Status des «non-habitual resident» einführen.

Da sich diese Veränderungen in der internationalen Steuerpolitik abzeichnen, erscheint es angebracht, einen Überblick über die schweizerische Gesetzgebung zu geben, die mit dieser Art von Status vergleichbar ist, nämlich der Besteuerung nach dem Aufwand (auch «Pauschalbesteuerung» genannt). Diese Regelung ermöglicht es ausländischen Steuerpflichtigen, auf einer festen Grundlage - einer Pauschale - besteuert zu werden, die auf der Grundlage der Ausgaben des Steuerpflichtigen berechnet wird.

Unser Expertenteam verfügt über Fachwissen, das auf jahrelanger Praxis in der Aushandlung von Pauschalangeboten beruht. Vertrauen Sie auf unser Know-how, um sich in dieser komplexen Steuerlandschaft zurechtzufinden.

Bedingungen

Um in den Genuss der Besteuerung nach dem Aufwand zu kommen, muss der Steuerpflichtige (bzw. beide Ehegatten, wenn sie in einem gemeinsamen Haushalt leben) die folgenden kumulativen Bedingungen erfüllen:

1. Nicht die Schweizer Staatsbürgerschaft besitzen ;

2. Erstmals in der Schweiz oder nach einer Abwesenheit von mindestens zehn Jahren unbeschränkt steuerpflichtig sein ;

3. Keine Erwerbstätigkeit in/oder von der Schweiz aus.

Diese Steuerregelung wird auf Antrag des Steuerpflichtigen gewährt und muss im Vorfeld der Einreise in die Schweiz oder spätestens vor der ersten Veranlagung beantragt werden.

Berechnung der Steuerbemessungsgrundlage

Der Pauschalbetrag ist das Ergebnis einer Vereinbarung mit der jeweiligen kantonalen Steuerbehörde. Sie entspricht dem höchsten der drei folgenden Werte:

1. 7 x der Mietwert der vom Steuerpflichtigen erworbenen Immobilie (von den zuständigen Behörden festgelegt) oder 7 x seine Miete, wenn er eine Wohnung mietet ;

2. Die jährliche Lebenshaltung des Steuerpflichtigen auf globaler Ebene (einschließlich Steuern) ;

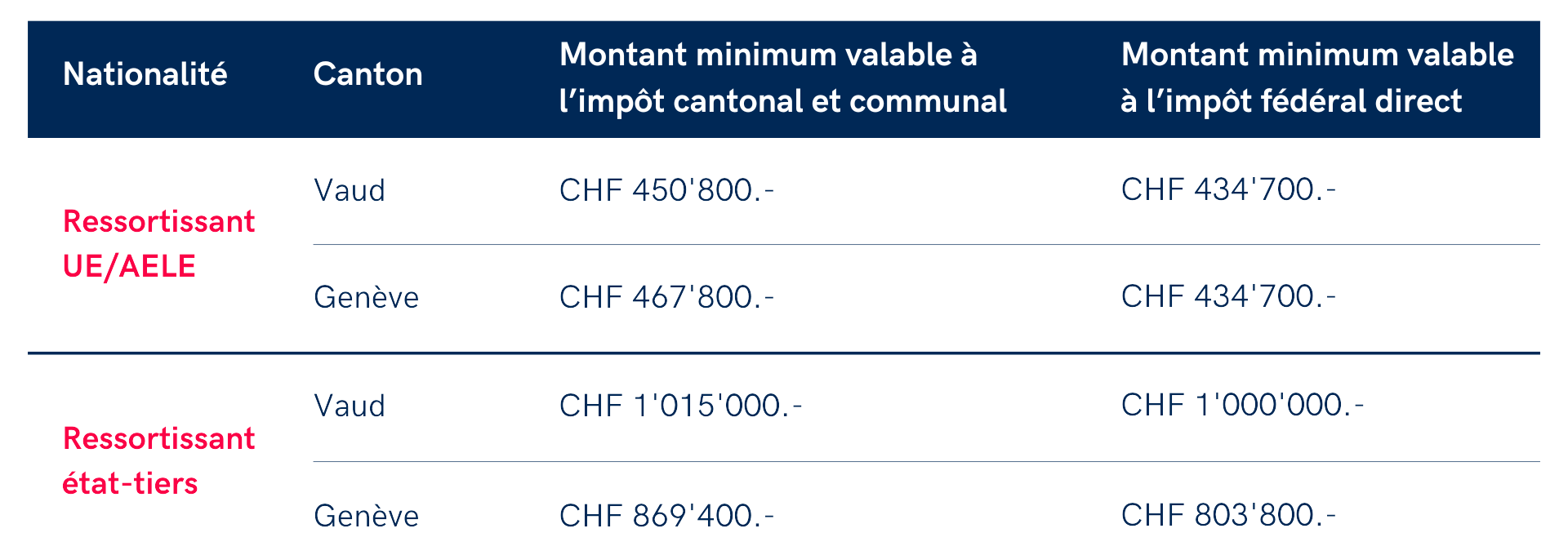

3. Die gesetzlich festgelegte Mindestbemessungsgrundlage, d.h. am 1. Januar 2025 :

Außerdem wird beim Ausfüllen der Steuererklärung die aufgrund der Pauschale geschuldete Steuer mit der Steuer verglichen, die theoretisch auf der Grundlage der schweizerischen Einkommens- und Vermögenselemente des Steuerpflichtigen geschuldet wäre («Kontrollrechnung»). Wenn der Steuerbetrag, der sich aus der Kontrollrechnung ergibt, höher ist als der Steuerbetrag, der aufgrund der Pauschale geschuldet ist, hat die Kontrollrechnung Vorrang.

Die Beziehung zu Doppelbesteuerungsabkommen

Grundsätzlich kann ein Steuerpflichtiger, der nach dem Aufwand besteuert wird, die Vorteile von Doppelbesteuerungsabkommen in Anspruch nehmen. Allerdings gelten einige Abkommen (Deutschland, Österreich, Belgien, Italien, Norwegen, USA und Kanada) nur, wenn die Einkünfte aus diesen Ländern in der Schweiz versteuert werden.

Vergleich zwischen einer Aufwandsbesteuerung und einer ordentlichen Besteuerung

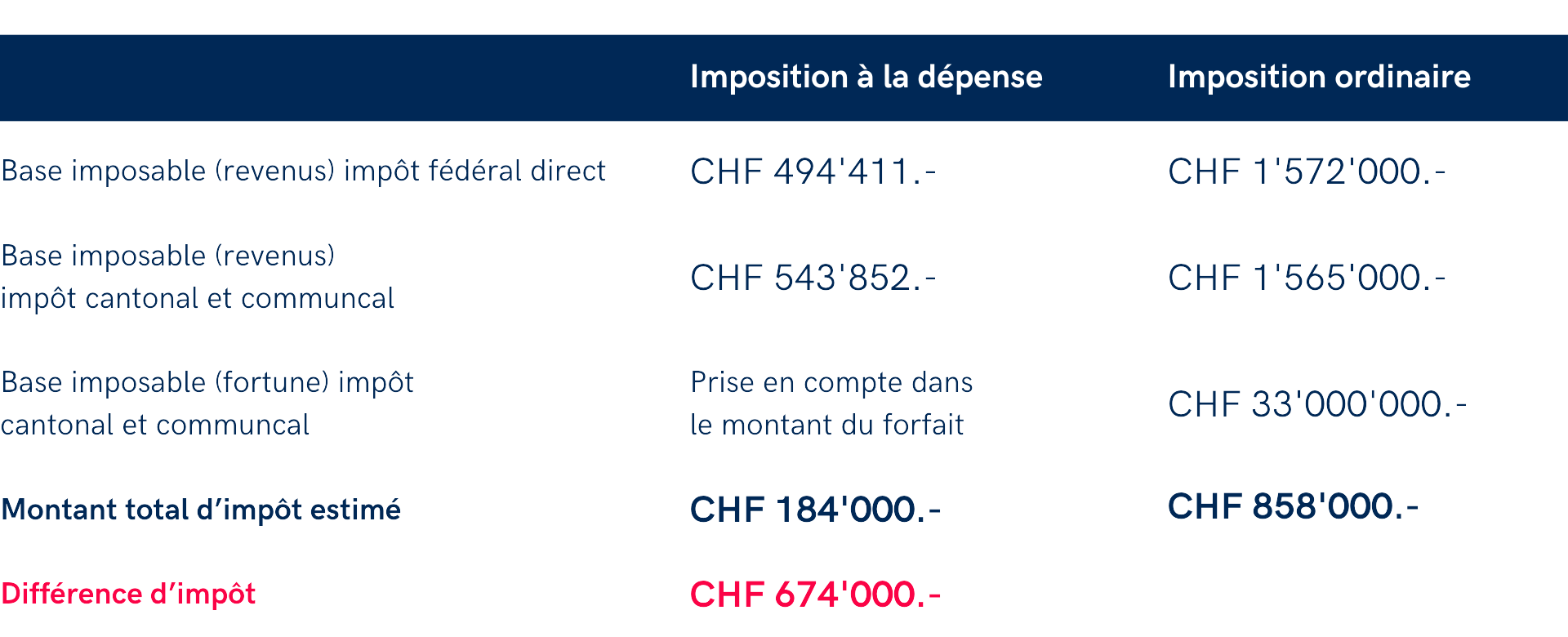

Frau Wagner, eine Rentnerin mit deutscher Staatsangehörigkeit, die bisher im Vereinigten Königreich unter dem Regime «non-dom» wohnhaft war, beschließt, 2025 in den Kanton Genf zu ziehen. Ihr aus nicht-schweizerischen Wertpapieren bestehendes Vermögen beläuft sich auf CHF 30 Millionen und generiert eine jährliche Rendite von CHF 1’500’000. Sie hat ein Haus in Collonge-Bellerive erworben, in dem sie wohnt, das von der Steuerbehörde auf CHF 3 Millionen geschätzt wird, mit einem Mietwert von CHF 80’000.-. Ihre jährlichen Ausgaben (ohne Steuern) belaufen sich auf CHF 350’000.-. Der Steuervergleich stellt sich wie folgt dar:

Obwohl einige Länder ihre Steuerpolitik drastisch ändern, bietet die Schweiz dank der Pauschalbesteuerung weiterhin Möglichkeiten. Dieses Steuersystem erfordert besondere Verfahren und eine besondere Betreuung. Unsere Steuerabteilung, die über viel Erfahrung bei der Aushandlung dieser Status verfügt, steht Ihnen gerne zur Verfügung, um alle Ihre Fragen zu beantworten und Sie bei jedem Schritt des Prozesses zu begleiten.

Neueste Nachrichten

Reform der Besteuerung von Wohneigentum

Reform der Immobilienbesteuerung in der Schweiz: Abschaffung des Eigenmietwerts, neue Abzugsregeln, Steuer auf Zweitwohnungen. Lesen Sie die Analyse unserer Steuerexperten.

Jährliche Abstimmung der Mehrwertsteuer

Die jährliche Abstimmung der Mehrwertsteuer ist für alle steuerpflichtigen Unternehmen in der Schweiz obligatorisch. Erfahren Sie, warum sie unerlässlich ist, welche Frist einzuhalten ist und wie unsere Experten Sie unterstützen können, um Fehler und Strafen zu vermeiden.

Mehr Konkurse: Auswirkungen der Reform des Schuldbetreibungs- und Konkursrechts seit dem 1. Januar 2025

Warum verursacht die Reform LP 2025 einen Anstieg der Insolvenzen in der Schweiz?

Die Änderung des Schweizer Betreibungsgesetzes ermöglicht es öffentlichen Gläubigern nun, direkt den Konkurs eines Unternehmens herbeizuführen. Diese wichtige Änderung wirkt sich auf alle im Handelsregister eingetragenen Unternehmen aus.